Aposentadorias / Passo a Passo na previdência /

Qual o valor da contribuição do INSS e como contribuir

Com o ano novo chegando, muitas dúvidas surgem em relação à contribuição do INSS, ou seja, qual o valor e como contribuir.

Não se engane, muitas pessoas acabam se prejudicando por não se atualizarem nos reajustes de salário-mínimo e teto do INSS.

Pensando nisso, resolvi elaborar um texto com as principais questões sobre o assunto, para que você evite dores de cabeça e solidifique sua vida previdenciária.

Acompanhe!

Se desejar uma assistência especializada da nossa equipe, nos envie uma mensagem no WhatsApp.

Qual é a importância da contribuição ao INSS?

A importância da contribuição ao INSS se refere à proteção dos trabalhadores na Previdência Social.

Não somente em questão de aposentadorias, mas também em auxílios, como o auxílio por incapacidade temporária (antigo auxílio-doença), salário-maternidade, pensão por morte, entre outros.

Portanto, contribuir ao INSS é uma maneira do trabalhador se prevenir de possíveis contratempos, além de conquistar uma aposentadoria no futuro.

O texto continua após o vídeo.

Quem é obrigado a fazer a contribuição ao INSS?

A maioria dos trabalhadores tem a obrigação de contribuição ao INSS.

Ou seja, todo trabalhador remunerado tem a obrigação de contribuir ao INSS, mas o tipo de contribuição varia conforme o regime de trabalho da pessoa.

Por exemplo, existem diferenças entre trabalhadores com carteira assinada e autônomos, que vou detalhar mais para frente.

Outros tipos de trabalhadores são facultativos, assim, não possuem a obrigatoriedade de contribuir, mas podem.

Empregado com carteira assinada

Todo trabalhador com carteira assinada, ou seja, que possua CTPS, tem a contribuição do INSS descontada automaticamente do salário, todo mês.

Portanto, o trabalhador não precisa contribuir por “conta própria”, já que o desconto é feito de seu salário.

Entretanto, a alíquota da contribuição varia de acordo com a faixa salarial de cada indivíduo, ou seja, os percentuais sobem à medida que o salário aumenta.

Empregado doméstico

Já o empregado doméstico tem o desconto realizado pelo próprio empregador. Ou seja, a contribuição é feita sobre o salário todo.

A alíquota varia conforme a remuneração do empregado e também tem a mesma regra dos trabalhadores com carteira assinada.

Portanto, quanto maior for o valor do salário, maior é a alíquota que gera a contribuição ao INSS.

O texto continua após o vídeo.

Contribuinte individual (autônomos)

Os contribuintes individuais, como autônomos, precisam realizar o pagamento da contribuição por conta própria. Sendo assim, a contribuição individual ao INSS é responsabilidade da própria pessoa.

A alíquota pode variar segundo a faixa de contribuição escolhida pelo contribuinte, respeitando os limites estabelecidos. Ou seja, em regra, contribuem com uma alíquota de 20% em cima de um valor que recebem a cada mês e que deve ser entre:

- o salário-mínimo (R$ 1.621 em 2026);

- e o teto do INSS (R$ 8.475,55 em 2026).

Portanto, é descontado 11% (Plano Simplificado) ou 20% (Plano Normal) do salário-mínimo, conforme a opção do contribuinte individual.

Para saber qual é o valor da contribuição mais interessante para o seu caso específico, aconselho buscar o auxílio de um advogado especializado em Direito Previdenciário, que pode fazer os cálculos corretamente e analisar as opções mais vantajosas.

O texto continua após o video.

Segurado especial

O segurado especial, em geral, o trabalhador rural, pode escolher por contribuir sobre a produção rural.

A alíquota se baseia no cálculo do valor da receita bruta da produção rural, aplicando a taxa de 1,3%.

Ou seja, com base no valor vendido em um determinado período, é pago 1,3% desse valor como contribuição indireta ao INSS.

Qual o valor da contribuição do INSS?

O valor da contribuição do INSS varia conforme o seu regime de trabalho e, também, com o seu salário.

Por exemplo, se você é autônomo (contribuinte individual), terá que realizar as próprias contribuições, escolhendo entre 11% ou 20% sobre o salário-mínimo vigente.

Já quem possui carteira assinada, não precisa realizar as contribuições por conta própria, mas o total do desconto depende de quanto é o salário deste trabalhador.

Vou exemplificar melhor a seguir. Confira!

Empregado com carteira assinada

Em 2026, as alíquotas para trabalhadores avulsos ou empregados, ficam assim:

- 7,5% para quem ganha até R$ 1.621,00;

- 9% para quem ganha entre R$ 1.621,01 e R$ 2.902,84;

- 12% para quem ganha entre R$ 2.902,85 e R$ 4.354,27;

- 14% para quem ganha de R$ 4.354,28 até R$ 8.475,55.

Empregado doméstico

O empregado doméstico possui o valor de seu salário baseado no salário-mínimo vigente, além das alíquotas. Além disso, o pagamento é realizado pelo empregador, que deve descontar a contribuição do INSS.

O desconto vai variar com o valor final do salário do empregado doméstico, que muda de acordo com as alíquotas de 7,5 até 14%, como para empregados de carteira assinada.

O texto continua após o vídeo.

Contribuinte individual (autônomos)

| Categoria | Base de cálculo | Alíquota | Valor da contribuição | Código de pagamento |

|---|---|---|---|---|

| Contribuinte individual | R$ 1.621,00 | 20% | R$ 324,20 | 1007 |

| Facultativo | R$ 1.621,00 | 20% | R$ 324,20 | 1406 |

| Contribuinte individual (sem aposentadoria por tempo de contribuição) | R$ 1.621,00 | 11% | R$ 178,31 | 1163 |

| Facultativo (sem aposentadoria por tempo de contribuição) | R$ 1.621,00 | 11% | R$ 178,31 | 1473 |

| Facultativo baixa renda | R$ 1.621,00 | 5% | R$ 81,05 | 1929 |

Segurado especial

Na verdade, para ter reconhecimento de tempo de segurado especial, você não precisa pagar o INSS diretamente. Entretanto, há situações em que você precisa indenizar o INSS, como casos de pessoas que exerceram essas atividades após 11/1991.

As contribuições são reconhecidas através da aplicação de um percentual de 1,3% sobre o valor dos produtos vendidos.

Imagine que o Carlos seja um trabalhador do campo, onde ele planta alface. Como garante o seu próprio sustento e de sua família, no momento em que ele vender sua produção de alface, será descontado 1,3% do total da produção, que irá servir de contribuição ao INSS.

Assim, Carlos mantém a condição de segurado especial.

Qual é o teto da contribuição ao INSS?

O teto da contribuição ao INSS é de R$ 8.475,55, em 2026. Ou seja, a contribuição não pode ultrapassar este valor, caso contrário, você acaba “dando dinheiro” para o INSS de graça.

Tabela de contribuições ao INSS

Confira abaixo a tabela de contribuições ao INSS, que varia de acordo com as alíquotas de 2026:

| Alíquota | Valores |

|---|---|

| 7,5% | até R$ 1.621,00 |

| 9% | entre R$ 1.621,01 e R$ 2.902,84 |

| 12% | entre R$ 2.902,85 e R$ 4.354,27 |

| 14% | entre R$ 4.354,28 até R$ 8.475,55 |

Como é o cálculo da contribuição para o INSS?

O cálculo da contribuição para o INSS varia segundo a categoria do contribuinte.

Ou seja, as categorias principais incluem empregado com carteira assinada, contribuinte individual (autônomo), empregado doméstico, trabalhador avulso e segurado especial.

Sendo assim, a contribuição individual ao INSS e até mesmo a contribuição para o INSS na categoria MEI, possuem suas diferenças.

Mas, no geral, o cálculo base considera a faixa salarial do trabalhador e o percentual da alíquota no qual ele se encaixa, como vimos na tabela de contribuição do INSS.

Como contribuir ao INSS

Para contribuir ao INSS, sendo empregado com carteira assinada, não se preocupe, a empresa tem o dever de descontar de seu salário mensalmente.

Assim como o trabalhador possui esta responsabilidade no caso de empregados domésticos.

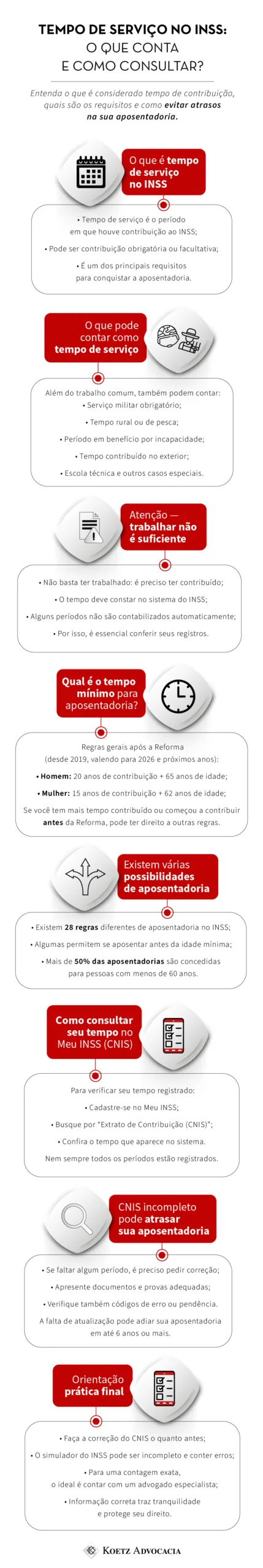

O texto continua após o infográfico.

Agora, se você for contribuinte individual (autônomo) ou MEI, você precisa realizar suas próprias contribuições.Ou seja, você deve se inscrever pelo site/aplicativo Meu INSS ou telefone 135, obter seu NIT, e depois gerar e pagar a Guia da Previdência Social (GPS) mensalmente (até o dia 15 do mês seguinte) ou trimestralmente, escolhendo a categoria (individual, facultativo, MEI, etc.) e alíquota corretas, através de internet banking, lotéricas ou bancos conveniados.

O texto continua após o vídeo.

Posso fazer contribuição para o INSS de forma retroativa?

Sim!

Realizar o pagamento retroativo do INSS pode ser benéfico para muitas pessoas, no entanto, há situações em que essa opção pode não ser uma vantagem.

Assim, a maneira mais segura de determinar qual é a melhor possibilidade no seu caso particular é buscar orientação de um profissional jurídico qualificado, capaz de realizar uma análise detalhada da sua situação.

Contudo, veja os principais requisitos:

- Garantir o primeiro pagamento pontual na categoria que deseja regularizar (por exemplo, ser contribuinte individual no INSS);

- Apresentar comprovação efetiva de prestação de serviços nessas datas;

Entre outros casos.

O texto continua após o vídeo.

Conclusão

Agora você já sabe qual é o valor da contribuição do INSS, além de como contribuir. É de extrema importância que você verifique seu regime de trabalho e veja qual método é o melhor no seu caso.

Contribuir para o INSS é uma maneira de se manter protegido em situações de imprevisto, além de poder alcançar a aposentadoria após anos de contribuição e/ou idade mínima.

Além disso, manter os cálculos atualizados, ainda mais se você contribuir por conta própria, pode te proteger de problemas futuros, inclusive de descontos de contribuição, que não contam para uma aposentadoria.

Todo trabalhador remunerado tem a obrigação de contribuir, mas vale a pena ficar atento no momento de buscar pelos direitos previdenciários para construir um futuro mais sólido.

Se desejar uma assistência especializada da nossa equipe, nos envie uma mensagem no WhatsApp.

Murilo Mella

Murilo Mella, advogado inscrito na OAB/SC 50.180, sócio e CEO da Koetz Advocacia. Se formou em direito na Universidade de Santa Cruz do Sul - RS e realizou pós-graduação em Direito Previdenciário pela Faculdade CESUSC. É especialista em Direito...

Saiba mais